Die Credit-Suisse hat ihren Retail Outlook pünktlich zum Jahresbeginn wieder publiziert und fasst zusammen:

Stagnierende Umsätze setzen dem Detailhandel in der Schweiz zu. Vor allem für stationäre Händler ist die Lage schwierig.

Bessere Perspektiven bieten sich für Unternehmen, die stark auf E-Commerce setzen. Denn der Online-Handel bietet auch 2020 weiterhin gute Chancen für Wachstum.

Im Fokus der diesjährigen Ausgabe stehen u.a. die Immobilien, die aufgrund des Strukturwandels und der Umsatzverlagerung zu Online immer stärker unter Druck geraten.

Eine Kettenreaktion, die den Lesern dieses Blogs schon lange bekannt ist. Zuerst verschieben sich die Umsätze, dann folgt Personalabbau und Flächenreduktionen / -schliessungen und dann kommen die Immobilienpreise unter Druck, gefolgt von der Sorge um verwaiste Innenstädte, um diese Dynamik in einem Satz auszudrücken.

Die Studie resümiert schon im Management Summary:

Auch Immobilienanbieter spüren die sinkende Nachfrage nach Verkaufsstellen. Dörfer und Städte sehen sich vermehrt mit leerstehenden Flächen in den Zentren konfrontiert.

Es droht ein Teufelskreis, in dem der Leerstand und die abnehmende Versorgungsdichte zu rückläufigen Frequenzen führen, die noch bestehenden Verkaufsstellen Umsatzrückgänge hinnehmen müssen und Leerflächen noch schwieriger zu vermieten sind.

Schlussendlich führen weniger stationäre Geschäfte und leerstehende Flächen zu einer Senkung der Aufenthaltsqualität in den betroffenen Zentren.

Interessant ist, dass laut der Studie nur 20% der Leerflächen wieder an Detailhändler vermietet werden. Der Rest geht an Restaurants, Coiffeure, Beauty oder Büros. Oder dann werden die Flächen einer sog. „Flexiblen Nutzung“ zugeführt, was dann meistens Pop-Up Stores bedeutet.

Beruhigungspille; zum Glück kaufen nicht alle online

In der Studie wird denn auch eine Beruhigungspille verabreicht in Form der Aussage, dass es weiterhin triftige Gründe gebe, welche die Konsumenten vom Kauf im Internet abhalte wie bspw. die Präferenz für das stationäre Geschäft, Bedenken in Bezug auf die Bezahlung, die Zustellung und Rücksendung oder im Falle von Beschwerden.

Untermauert wird diese mit einer Analyse von 200 Schweizer Non-Food Onlineshops, wo offenbar bei 15% eine Rückgabe der gelieferten Ware ausgeschlossen sei, und bei 33% die Retoure an gewisse Bedingungen wie z.B. das Vorhandensein der Originalverpackung

oder die Übernahme der Rücksendekosten gebunden sei. Alles eingehend bekannt aus dem stationären Handel, wo die Originalverpackung oft verlangt wird und der Konsument grundsätzlich nie entschädigt wird für seine Fahrkosten zum Ladengeschäft bei einer Retoure.

Übrigens kommt unsere Studie der Versand- und Retourenkonditionen 2019 auf andere Ergebnisse, dies jedoch nur am Rande erwähnt.

Die Untersuchung der Credit-Suisse unterliegt leider einem weitverbreiteten Überlegungsfehler. Nicht die Anzahl der Shops die ggf. Einschränkungen offenbaren ist entscheidend, sondern deren Umsatz- und damit Marktanteile.

Die Untersuchung der Credit-Suisse unterliegt leider einem weitverbreiteten Überlegungsfehler. Nicht die Anzahl der Shops die ggf. Einschränkungen offenbaren ist entscheidend, sondern deren Umsatz- und damit Marktanteile.

So erwirtschafteten 2018 die Top 30 B2C Onlinehändler zusammen 58% des gesamten Schweizer Onlineumsatzes. Davon vereinen die Top-5 fast ein Drittel der Umsätze auf sich wie obenstehende Grafik zeigt.

Eine weitere Tatsache hat zudem zu wenig Gewicht; die monierten Einschränkungen der Onlineshops könnten von diesen innert kürzester Zeit aufgehoben werden. Und was wäre dann? Im Digital Commerce lassen sich Geschäftsmodelle grundsätzlich um Faktoren schneller anpassen als stationär und man ist gut beraten, sich nicht auf vordergründige Wettbewerbsvorteile zu verlassen die sich innert Tagen in Luft auflösen können.

Bekleidung weiterhin rückläufig – Zalando räumt alles ab

Die Studien-Autoren gehen für 2020 von einem leichten realen Wachstum im Schweizer Detailhandel von 0.5% aus, hauptsächlich getrieben durch das Bevölkerungswachstum und gedämpft durch den starken Franken, der den Auslandeinkauf weiter attraktiv macht.

Getrübt dann die Prognosen auf die Sortimente Bekleidung und Schuhe:

Es ist davon auszugehen, dass Online-Anbieter 2020 weitere Marktanteile gewinnen werden. Der Grossteil dürfte erneut an Zalando abfliessen, dessen Popularität ungebremst zuzunehmen scheint.

Für die stationären Händler des Bekleidungs- und Schuhsegments erwarten wir im Jahr 2020 einen weiteren Rückgang der nominalen Umsätze (−5.0%) und eine etwas bescheidenere Preisentwicklung (0.8%) im Vergleich zum Vorjahr.

Die Studie schätzt den Umsatz von Zalando in der Schweiz auf gegen CHF 900 Mio. was unseres Erachtens wieder leicht zu hoch sein dürfte. Wir sind aktuell dabei, die zalando.ch Umsätze für 2019 zu ermitteln und werden diese voraussichtlich Mitte Februar publizieren.

Wachstumsbranchen 2020

Als Wachstumsbranchen für das aktuelle Jahr identifizierte die Studie Personal Care und Gesundheit und sieht auch für die Bereiche Heimelektronik und Do-It-Yourself eine leicht positive Entwicklung getrieben durch das Bevölkerungswachstum und die Zunahme der Kaufkraft.

Zudem werde der Trend hin zum vermehrten Fokus auf Erlebnisse dem Bereich Freizeit auch 2020 zu einem beachtlichen Umsatzplus verhelfen, so die Studie weiter.

Onlinepotential werde unterschätzt – stationäre Budgets nicht erreicht

Die Umfrage bei Top-200 Entscheidungsträgern im Detailhandel ergab denn auch, dass der Grossteil die Potentiale, die Online bietet, einfach unterschätzt. Denn die bestmögliche Verknüpfung von Off- und Online sei inzwischen für den Markterfolg sehr wesentlich, wenn auch alles andere als einfach.

Nichtsdestotrotz können selbst beachtliche Umsatzzuwächse im hauseigenen Webshop die allfälligen Rückgänge in den Verkaufsstellen (noch) nicht oder nur bedingt kompensieren.

Interessanterweise wird das Ausmass der Verlagerung bzw. das Potenzial der Online-Verkäufe von den Top-Entscheidungsträgern nach wie vor häufig unterschätzt.

Laut Studie konnten 45% der Händler, welche über beide Kanäle verkaufen, das Online-Umsatzbudget teilweise deutlich übertreffen. Bei knapp jedem zehnten dieser Retailer lag das Ergebnis gar 10% höher als bei der Planung erwartet.

Gut jeder Dritte konnte das Jahr 2019 im Budget abschliessen und lediglich 20% verfehlten die Online-Umsatzziele.

Bei den stationär erwirtschafteten Umsätzen zeigt sich mehr oder weniger das spiegelverkehrte Bild. 39% verpassten die gesteckten Erlösziele, 33% schlossen im Budget ab und weniger als jeder dritte Händler konnte die stationären Umsätze (leicht) übertreffen.

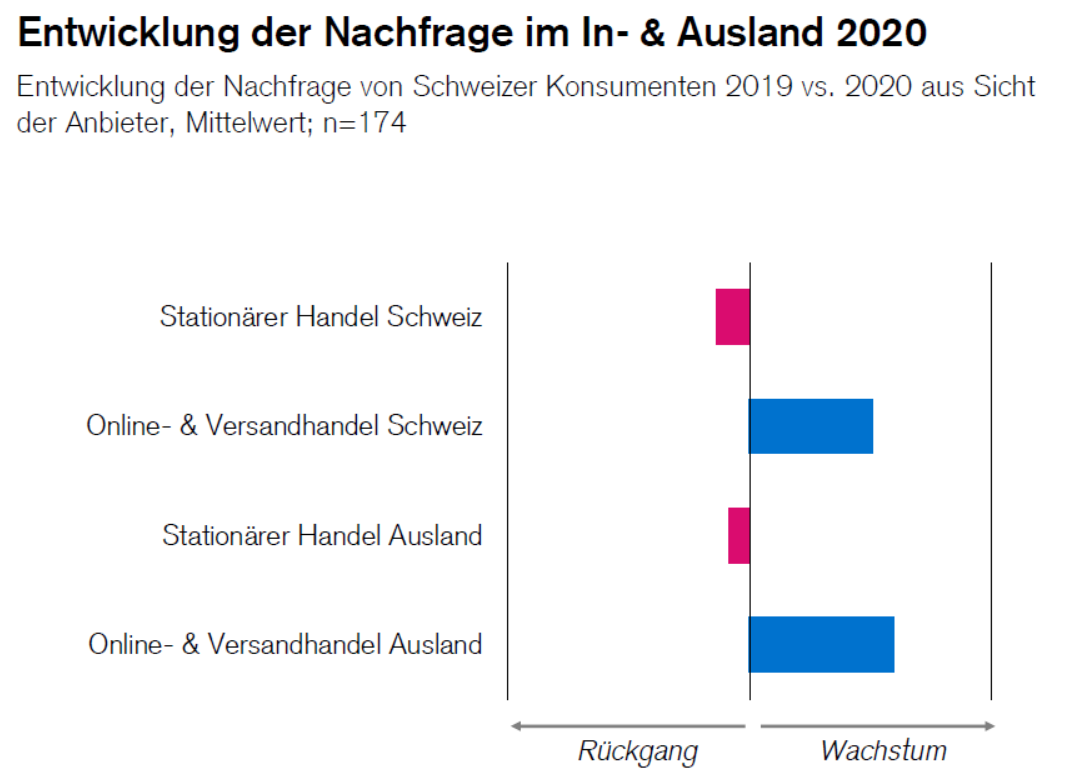

Verlagerung Offline zu Online geht auch 2020 weiter

Bei der Einschätzung des Nachfrageverhaltens der Schweizer Konsumenten im Jahr 2020 sind sich Handel und Industrie laut Studienautoren einig. Der stationäre Handel im In- und Ausland werde (erneut) eine leicht tiefere Nachfrage verkraften müssen, dafür dürfte der nationale und internationale Online-/Versandhandel wiederum einige Prozentpunkte zulegen.

Nur gerade 7% aller Top-Entscheidungsträger würden ein Nachfragewachstum im stationären Schweizer Detailhandel prognostizieren. Am kritischsten eingestellt gegenüber der künftigen Umsatzentwicklung im rein stationären Geschäft – egal ob im In- oder Ausland – sein die Vertreter aus dem Bereich Non-Food.

Insgesamt wieder eine schöne Bestandesaufnahme des Schweizer Detailhandels und hierfür ist den Studienautoren zu danken. Der Retail Outlook 2020 kann kostenlos bei der Credit-Suisse als PDF bezogen werden.